跌破2900点! 融券重磅新规来了!

昨天截至收盘,沪指跌0.68%,再度失守2900点,收报2898.88点。而距离上一次跌破2900点,只隔了短短五天。让人不禁想起那句歌词“触电般不可思议像一个奇迹……”

盘面上,有超4400只个股下跌,两市成交额依旧低迷,**6099亿元。

不过盘后,来了利好!有消息称根据10月份沪深交易所发布的《关于优化融券交易和转融通证券出借交易相关安排的通知》要求,券商已按新规对客户进行相关约束。新规中明确,“投资者在持有上市公司限售股份、战略配售股份,以及持有以大宗交易方式受让的大股东或者特定股东减持股份等有转让限制股份的,在限制期内,投资者及其关联方不得融券卖出该上市公司股票”,并于10月16日起实施。(来源:财联社,发布时间:2023/12/26,不作投资推荐)

这一举措有望在**程度上限制一些做空力量,对市场来说,是个好消息。

从热门指数昨天的涨跌幅来看,光伏产业下跌0.32%,中证白酒下跌0.66%,CS新能车下跌0.71%,中证医疗下跌1.40%,半导体下跌2.42%。(数据来源:东方财富Choice数据,统计截至2023/12/26,不作投资推荐)

央行重磅出手

虽然市场成交额低迷,但央行依然在加码释放流动性,释放出呵护跨年资金面的积极信号。

人民银行12月26日公告称,为维护年末流动性合理充裕,当日人民银行以利率招标方式开展了4680亿元7天期和14天期逆回购操作,中标利率为1.8%和1.95%。

由于当日有1190亿元逆回购到期,公开市场实现净投放3490亿元,创两个月以来**规模。

前一天,央行开展了4710亿元7天期和14天期逆回购操作,实现净投放2870亿元。

自上周一起,央行已经连续7个交易日开展14天期逆回购,截至12月26日共投放10850亿元。

**银行研究院研究员梁斯表示,进入12月,政府债券发行、年末购汇需求、监管考核、财政收支变动以及节日资金需求等因素可能会对流动性带来**影响。在月末时流动性需求压力可能会有所上升,加之元旦假期临近,也会导致金融机构跨节流动性需求加大。

沪深300出现多个极值

目前的市场,虽然充斥着面对波动的煎熬和迟迟不涨的绝望,但反过来想,无论是指数点位、估值还是市场情绪,都已经来到了历史底部的位置,从长远来看,我们不妨更乐观一些。

从招商证券的研报数据来看,目前,沪深300指数的多重极值,相对其他大类资产严重低估,见底黎明的微光已现。

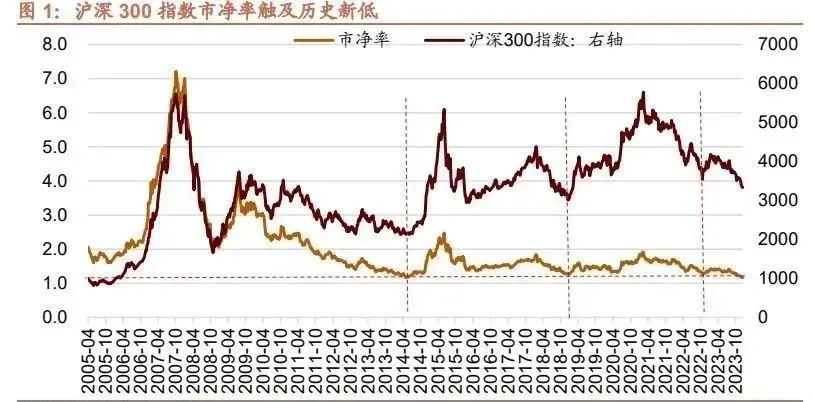

极值一:沪深300指数市净率回到1.17倍,为2014年**值,也是历史**水平附近。

(图片来源:招商证券研究所《沪深300多重极值,这次是“一样”还是“不一样”?——A股投资策略周报(1224)》,发布时间:2023/12/24,不作投资推荐)

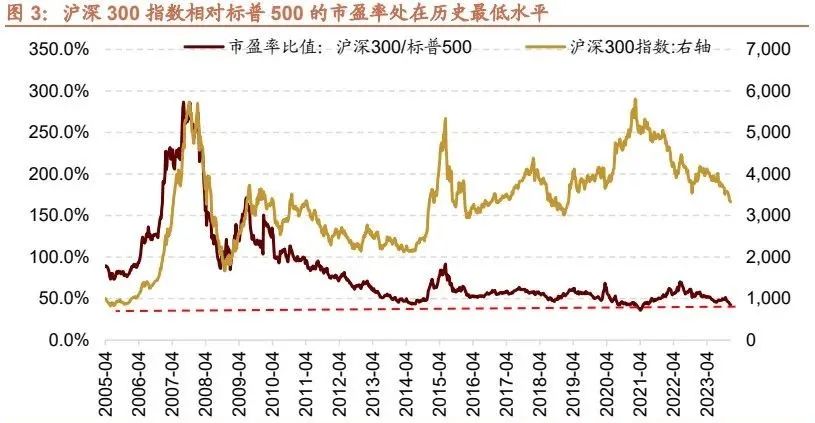

极值二:沪深300指数与标普500的估值比:市盈率比值降至42.7%,接近历史**。

这个比值多数时候介于42%~66%之间,目前沪深300相对标普500明显处在低估水平。

(图片来源:招商证券研究所《沪深300多重极值,这次是“一样”还是“不一样”?——A股投资策略周报(1224)》,发布时间:2023/12/24,不作投资推荐)

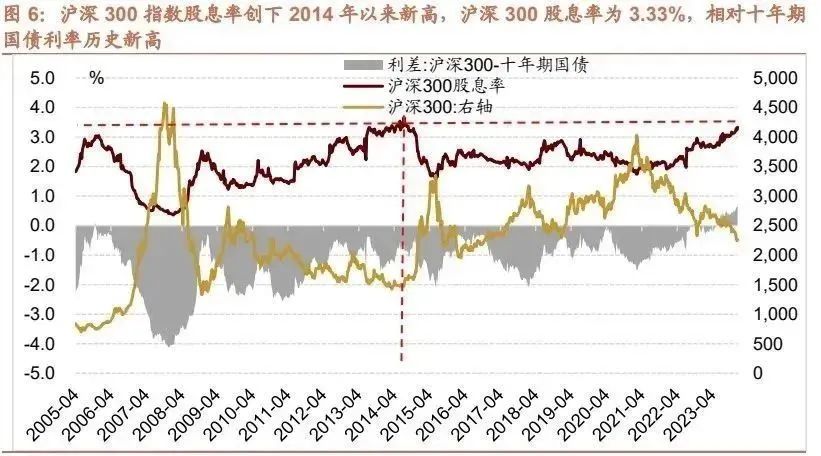

极值三:沪深300指数股息率攀升至3.33%,接近历史高点,而沪深300指数股息率相对十年期国债收益率差值创下历史新高。

在当前利率**持续下移的背景下,沪深300指数3.3%的股息率,已经具备了中期配置价值。

(图片来源:招商证券研究所《沪深300多重极值,这次是“一样”还是“不一样”?——A股投资策略周报(1224)》,发布时间:2023/12/24,不作投资推荐)

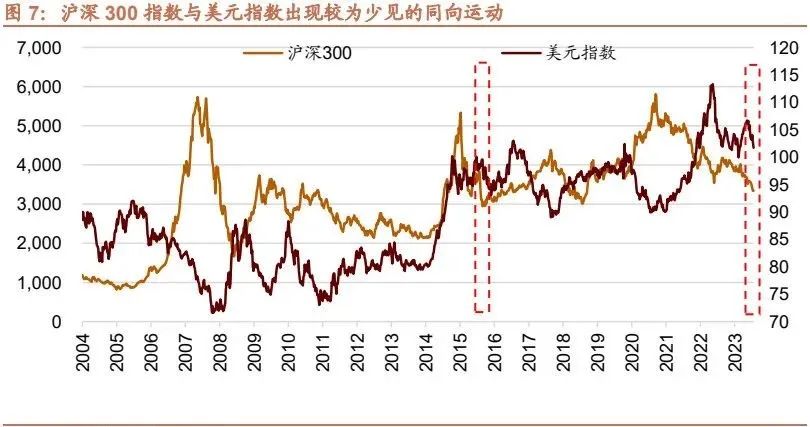

极值四:沪深300指数与美元指数出现了较长时间同向波动

从历史的长河中来看,沪深300指数大多数时候与美元指数反向运行,逻辑是当美元指数走弱,美元流出美国时,**是新兴市场**重要的一环,因此,A股或多或少可以获得**资本的买入,从而实现上涨。反之,当美元指数走强,除非**流动性极强(2014~2015),否则,**资本边际流出,对A股的流动性形成边际不利影响,沪深300指数承压。

而美元指数系统性走弱沪深300指数不涨,较为少见。2015年底2016年初出现过,彼时因为**股票市场去杠杆冲击,导致了外部流动性的流入未能支撑市场下跌。而本轮自2023年10月以来美元指数持续走弱,由于各种原因,外资并未有明显流入A股。

但是,2016年随着经济预期转好,外资开启了较大幅度的流入,2016年也称为外资加速流入的起始之年。

(图片来源:招商证券研究所《沪深300多重极值,这次是“一样”还是“不一样”?——A股投资策略周报(1224)》,发布时间:2023/12/24,不作投资推荐)

这些异象出现的原因都与对于短期经济的削弱,从而产生了对于经济长期的担忧而近期,诸多实物经济指标转正,显示经济正在好转。从理性和中长期角度来看,沪深300正迎来见底黎明的微光。

如何布局跨年行情?

年初的时候谁也不会想到,在涨了4个月后会迎来这样的下跌。

(数据来源:东方财富Choice数据,统计区间:2023/1/1~2023/12/26,不作投资推荐)

既然年初许下的今年回本的愿望可能要延续到明年了,那不妨比别人快一步布局赢在起跑线上!

正值岁末年初,大家都说的跨年行情会是个好机会吗?

根据国海证券的复盘,2010年以来的14年中,按波段**收益划分,春季躁动可以分为缺席、提前、收益一般和收益明显四种类型,缺席和提前分别出现过2次,4次收益明显,6次收益一般。

(图片来源:国海证券研究所《如何布局春季躁动》,发布时间:2023/12/24,不作投资推荐)

2021-2022年春季躁动缺席的核心原因在于市场处于高位,海外流动性收紧,全A**涨幅不超过10%,持续不超过20个交易日,期间占优板块以低估值顺周期为主。

2013和2015年春季躁动提前至上一年12月,核心原因在于稳增长政策靠前发力,这种情形下春季躁动时期往往成长风格占优,可选消费也表现不错。

2012、2016、2019、2020这四年春季躁动行情最为显著,核心原因在于市场位置低 超跌、Q1流动性充足,稳增长政策明显发力,小盘风格、成长和周期相关行业占优。

2010-2011、2014、2017-2018以及2023这六年春季躁动收益一般,核心原因在于市场位置不高不低,流动性和稳增长政策配合不好,小盘风格、TMT与可选消费占优。(来源:国海证券研究所《如何布局春季躁动》,发布时间:2023/12/24,不作投资推荐)

如果拿最近一次也就是今年年初时候的春季行情来看,也能看出一些规律已经显现。

浙商证券的研报复盘指出,以史为鉴,回顾2023年1月至4月春季躁动,2022年10月至12月是筑底期,更是黄金布局期。筑底期结构运行有清晰的规律,包括题材股预热、白马股补跌、低估值企稳、明星股显现。

当前浙商证券认为市场自2023年10月24日进入筑底期,市场结构运行再次呈现底部特征。具体来看,前期以北交所为代表的题材股预热,近期以基金重仓股为代表的白马股调整,与此同时,以高分红为代表的低估值震荡上行,以AI龙头为代表的明星股展开有序上涨。

浙商证券还指出了这轮春季行情看好的主线,主要是人工智能**,重视算力、数据、应用、端侧硬件等环节的龙头配置。此外,以高分红为代表的低估值板块可以作为打底配置,同时关注部分库存周期修复较为顺畅的行业机会。