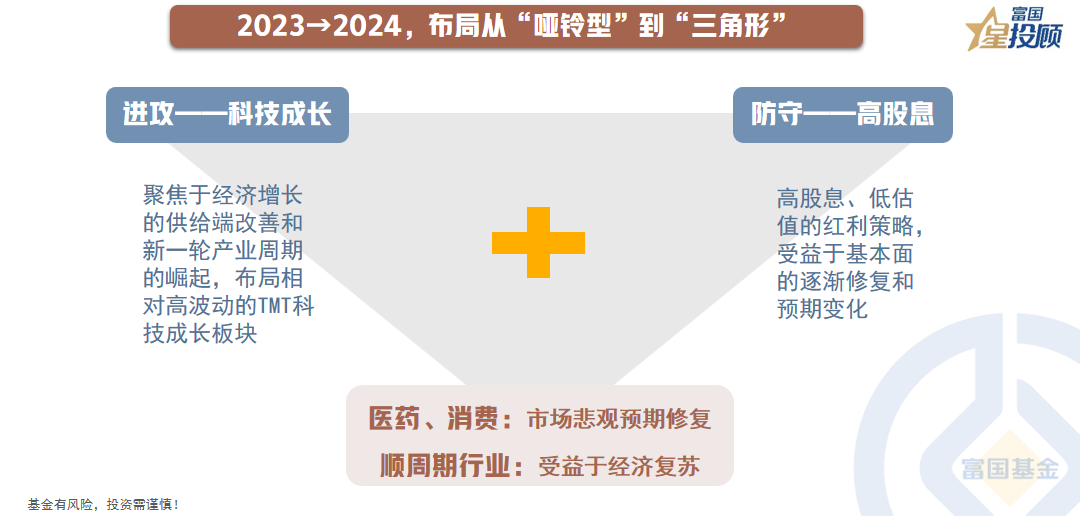

2024年 从“哑铃型”到“三角形”的攻守之道

从2023年到2024年

布局从“哑铃型”到“三角形”

进攻侧,可以聚焦于经济增长的供给端改善和新一轮产业周期的崛起,布局相对高波动的科技成长板块,尤其是华为相关板块;防守侧,配置高股息、低估值的红利策略,受益于基本面的逐渐修复和预期变化;中间层以稳健为主,布局受益于市场悲观情绪修复的医药、消费,以及受益于经济复苏的顺周期行业。

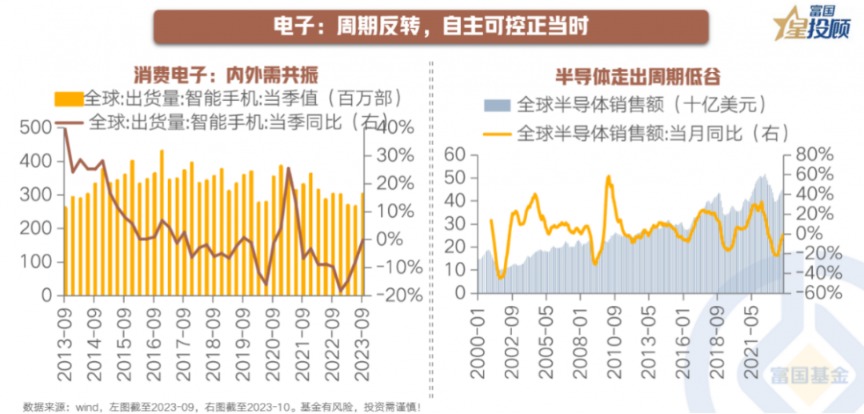

电子:周期反转,自主可控持续演绎

2023年下半年以来,在各大消费电子巨头密集发布新机等因素的催化下,消费电子需求呈现企稳回升迹象。根据Canalys的预测,2024年全球智能手机出货量增速有望修复至4%,未来AI PC、AI手机等智能终端上市有望进一步提振需求。半导体也有望在下游需求回暖、行业去库存接近尾声的情况下步入新一轮周期。此外,自主可控是长期发展之道,关注先进制程以及半导体设备、材料的国产化进程。

计算机:AI来袭,从主题到应用

自ChatGPT掀起这一轮生成式AI浪潮以来,在各家大模型催化下涌现的AI应用,也从前三季度的产品发布、用户测试、定价公布,逐步进入商业验证的阶段。当前海外AI应用商业模式成功落地,并且随着AI大模型进一步朝多模态方向不断迭代升级,下游场景应用的商业化增量空间进一步打开。在此背景下,市场对**AI应用落地的期待度也在不断升高,2024**或迎来AI商业化落地的拐点。

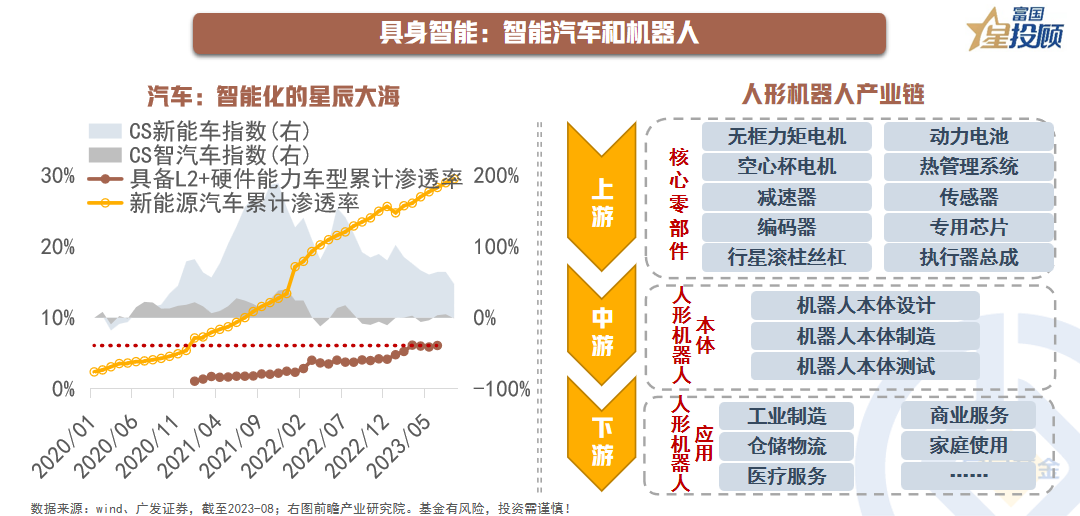

具身智能:智能汽车和人形机器人

随着AI行业应用生态加速构建,具身智能作为物理世界AI的**载体,有望**新一轮AI浪潮。其中智能汽车和人形机器人是最典型的具身智能体,智能汽车方面,随着优质车型的陆续推出和城市NOA的加速落地,智能汽车有望复刻过去新能源车的普及路线,从导入期进入高速成长期;机器人方面,长期来看空间巨大,2024年或将进入人形机器人量产元年,**产业链也正在逐步跟进,并且随着AI大模型朝多模态方向不断迭代升级,人形机器人的智能化水平也将进一步提升,商业化进程有望加快。

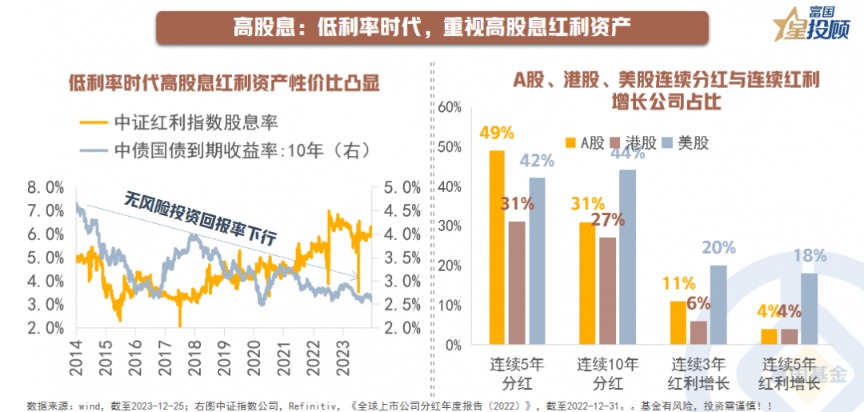

高股息:低利率时代,重视高股息红利资产

今年股市持续震荡调整,高股息红利资产以其稳定的收益能力成为市场中资金的“避风港”。随着未来市场交投情绪回暖,偏防御性的红利策略短期或有所承压。不过在经济增速适度放缓和无风险利率下行的宏观背景下,能够提供持续、稳定的高股息资产依然适合作为投资者的资产底仓选择。

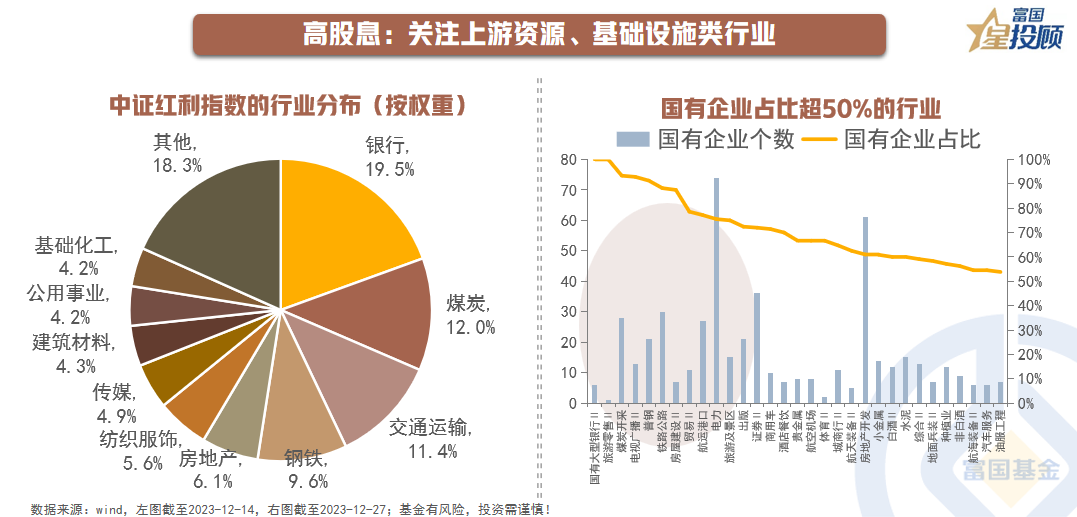

高股息:关注上游资源、基础设施类行业

寻找真正的优质高股息资产,股息率并非**的指标,策略思路应包括基本面分析、当前整体的股息率水平与PE估值的趋势以及对未来长期基本面的判断。基于此逻辑,关注政府债务高企背景下,国企垄断的电力、公路铁路等基础类行业,以及供给弹性低、需求稳健增长的上游资源类行业。

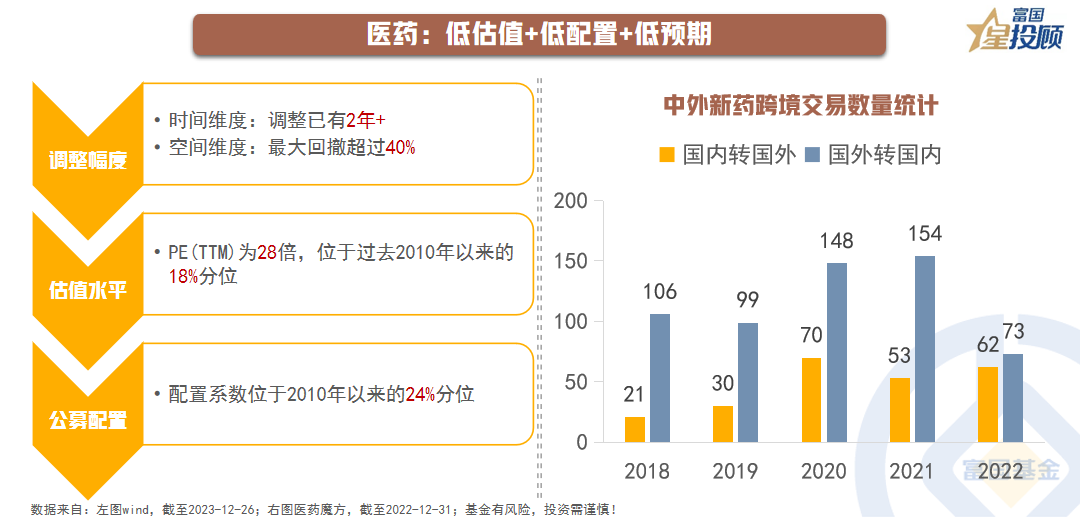

医药:低估值 低配置 低预期

在需求刚性和老龄化趋势,医药行业依然是兼具确定性和成长性的优质赛道,并且随着**医药企业研发能力逐步被国外认可,创新出海渐入佳境,需求端的增长空间进一步打开。从当前的行业比较来看,医药拥有比较明显的优势。首先,估值水平处于低位,海外流动性压力缓和有望推动医药进入估值上升通道;其次,基金配置比例较低,并且在经济弱复苏情况下,公募对消费的配置可能通过增加医药配置来承接;第三,随着医疗反腐阶段性缓和以及集采、医保谈判等政策常态化,市场对医药的预期将更加清晰。

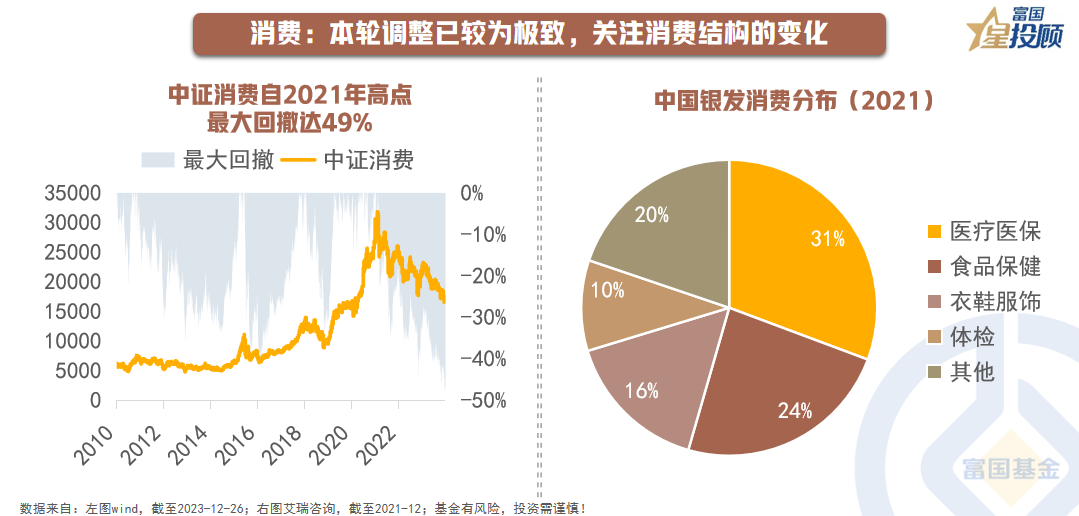

消费:本轮调整已较为极致

关注消费结构的变化

从股市表现看,中证消费指数自2021年初高点的**回撤达49%,和2015年股灾的调整幅度相当。随着估值压制缓解,叠加基本面渐进修复,消费也有望迎来戴维斯双击。从更长期的角度,借鉴日本经验,人口老龄化趋势下消费支出有收缩压力,但分化持续进行,银发经济、大众消费与新消费或是受益于人口老龄化的三个主要方向。不过,**较之于日本所不同的是**消费市场足够庞大,因此内外双循环有望加持**消费公司的生命力。