医药再度回调 跌出机会了吗?

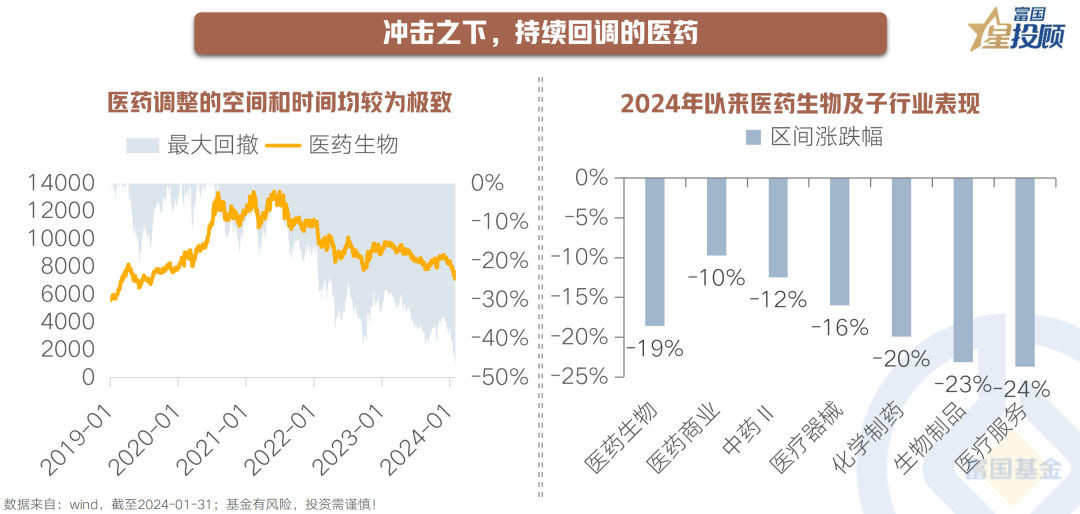

冲击之下,持续回调的医药

回溯医药行业的市场表现,2021年以来受集采政策、医保谈判、疫情红利渐褪等影响,医药板块经过了长达两年的“跌跌不休”。2023年下半年,医疗反腐的强势来袭又使其进入了新一轮深度调整。近期受到美国议员提案《生物安全法案》的消息影响,叠加整体市场弱势的拖累,医药板块开年以来跌幅近20%,再度显著承压。

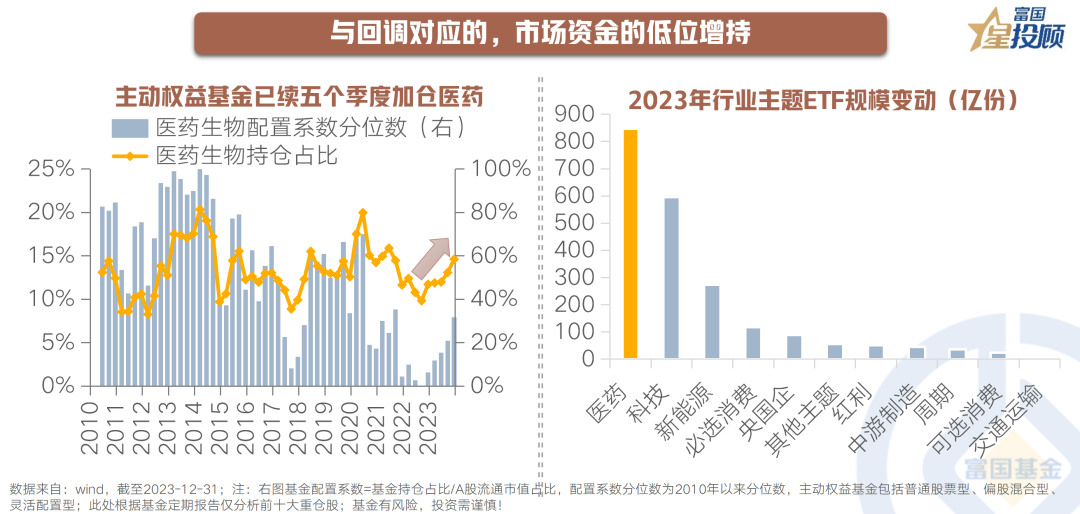

与回调对应的,市场资金的低位增持

一方面,伴随着公募基金四季报出炉,主动权益基金大幅增配医药板连块成为了一大看点,值得注意的是,医药已获主动权益基金连续五个季度加仓。另一方面,从2023年行业主题ETF份额变化来看,医药主题ETF也呈现“越跌越买”的态势。在医药板块接连下挫之际,资金持续低位抢筹,或许蕴含着对行业的信心正在修复。

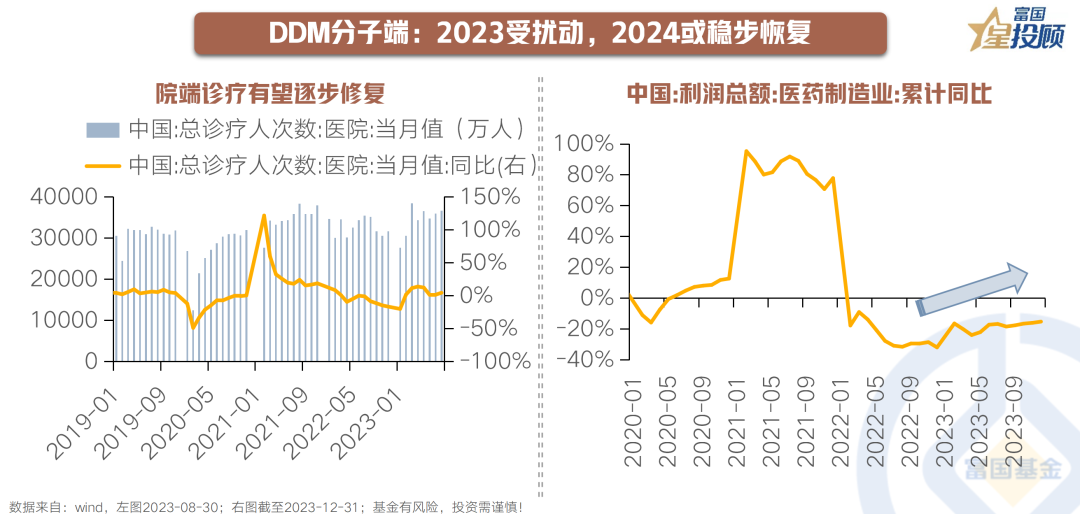

DDM分子端:2023受扰动,2024或稳步恢复

从基本面看,2023年疫情积压的诊疗需求在年初快速释放后,下半年受到院内医疗反腐的扰动,使得行业业绩整体承压。往后看,去年三季度应是医药板块业绩低点,虽然目前医药仍面临宏观经济偏弱复苏、反腐后续影响等压力,不过由于医疗需求的相对刚性,2024年逐季修复好转的确定性较高。

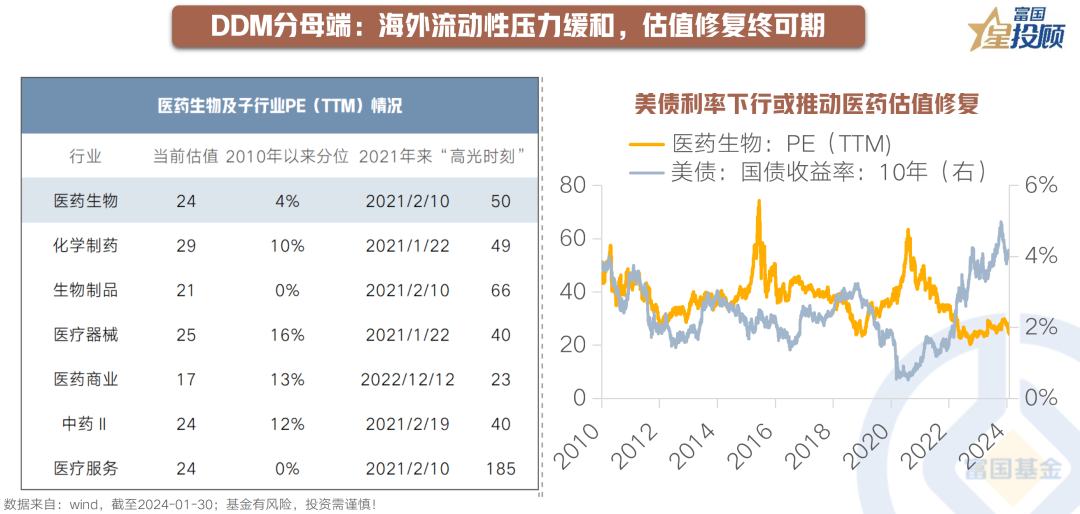

DDM分母端:海外流动性压力缓和,估值修复终可期

经过近三年的持续调整,当前医药板块各子行业PE(TTM)普遍位于近十年以来的20%分位以下,估值的显著回调也进一步夯实了行业底部。往后看,美联储降息预期虽有反复,不过美债利率回落仍是大方向,医药、尤其是创新药或将受益于此,迎来估值修复行情。

多因素共振,把握医药创新的新**

在医药板块的投资机会中,拥抱创新与出海主线。一是需求端,人口结构变化、疾病谱系变化拉动医疗需求加速增长;二是供给端,审批制度变革聚焦临床差异化价值,避免竞争过度激烈化,行业竞争走向“强者恒强”;三是支付端,医保谈判规则趋于温和,创新药价格体系的可预测性增强,且创新药支付“新钱包”——商业保险迎来政策新支持;四是**化,创新药**化地位提升下,需求端增长空间打开,投资端公司的弹性将随之变大。

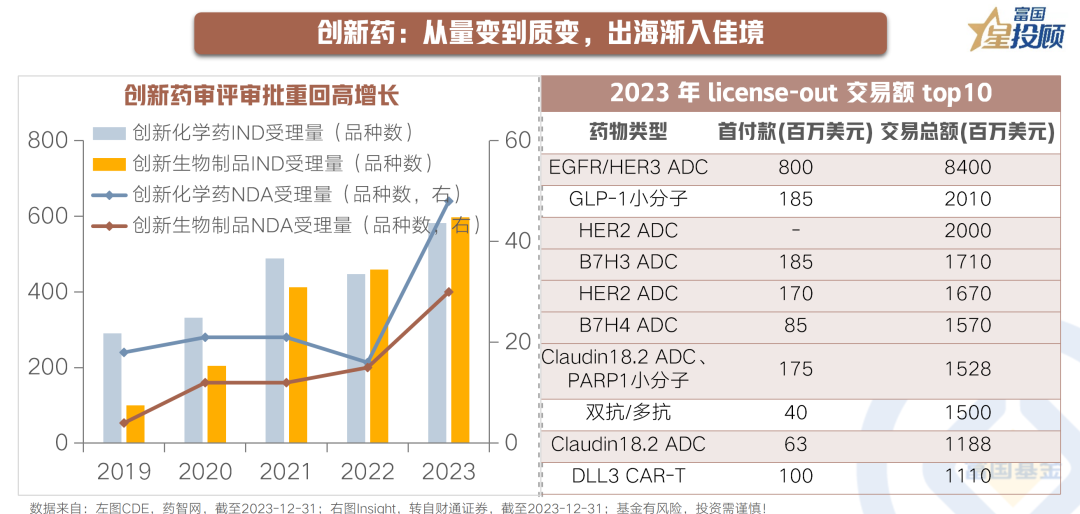

创新药:从量变到质变,出海渐入佳境

在药审存量优化鼓励创新的背景下,**创新药IND、NDA审评审批重回高增长,孕育着未来从量变到质变的可能。伴随着**创新药企研发实力持续提升,创新出海也迈入了新征程,**创新药企License out总金额和交易数量逐年增长,品种也更加丰富。此外,2023年我国有3款创新药在美获FDA批准,创5年来历史新高,预示着**创新药的出海步入收获期。

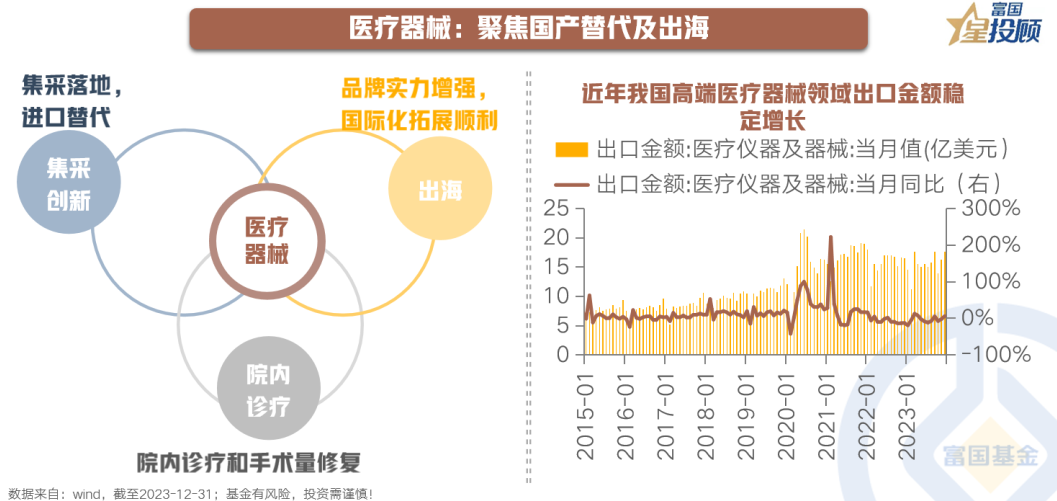

医疗器械:聚焦国产替代及出海

一方面,集采给**器械提供了加速进口替代的机遇,另一方面,基于工程师红利和制造业优势,国产医疗器械在技术能力和品牌认可度不断累积突破,出海布局加快,且结构上呈现由低端向中高端进阶的趋势,带来广阔的增量市场。

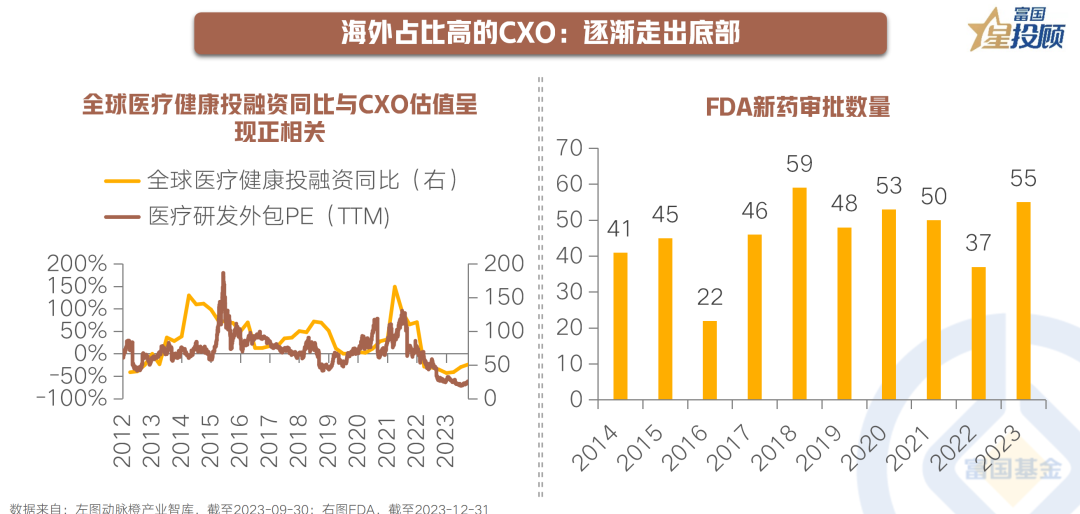

海外占比高的CXO:逐渐走出底部

全球市场在**投融资和大药企研发开支上波动幅度都要比**小,海外占比较高的CXO,现在业绩可能比较差,但预期已经到稳定阶段。目前对CXO板块形成负面冲击的《生物安全法案》草案仍处于审议阶段,影响偏向情绪面的扰动。随着美联储进入加息末端,全球医药投融资逐渐恢复,叠加FDA新药审评速度提速及临床试验开展数量持续增加,推动全球客户需求逐步回暖,海外占比高的CXO有望逐渐走出底部。