当券商们盯上加密货币交易

「我最近每天电话会都开到半夜两点。」

说这话的,是一位在传统券商行业摸爬滚打十几年的老金融人。他说这句话时,正把手机倒扣在茶几上。他的眼角微微发红,但是语气仍然**轻描淡写。

他在北京的办事处位于西城区的一座四合院里,两扇大门已经微微掉漆,午后的光斜照进院子,一些灰尘还浮在光束里。他坐在一张老木桌旁,处理着监管、业务合作、项目排期的问题。

从金融业起步十几年,他经历过上一轮金融危机,也在全球市场中打过滚,做基金、跑产品、带团队,几乎跑遍了各大洲。直到这几年,他开始转向一个整个传统金融行业一开始都觉得「没谱」的方向——虚拟资产。

传统金融对于 Web3 的关注,并不是从 2025 年才开始的。如果回溯起点,很多人会提到 Robinhood。

这家以「零佣金炒股」出圈的平台,早在 2018 年就上线了比特币与以太坊交易功能。最初只是作为产品线补充,用户可以像买特斯拉股票一样买币,无需钱包,也无需理解区块链。这一功能在当年没有被大张旗鼓宣传,却在几年后成为爆发点。

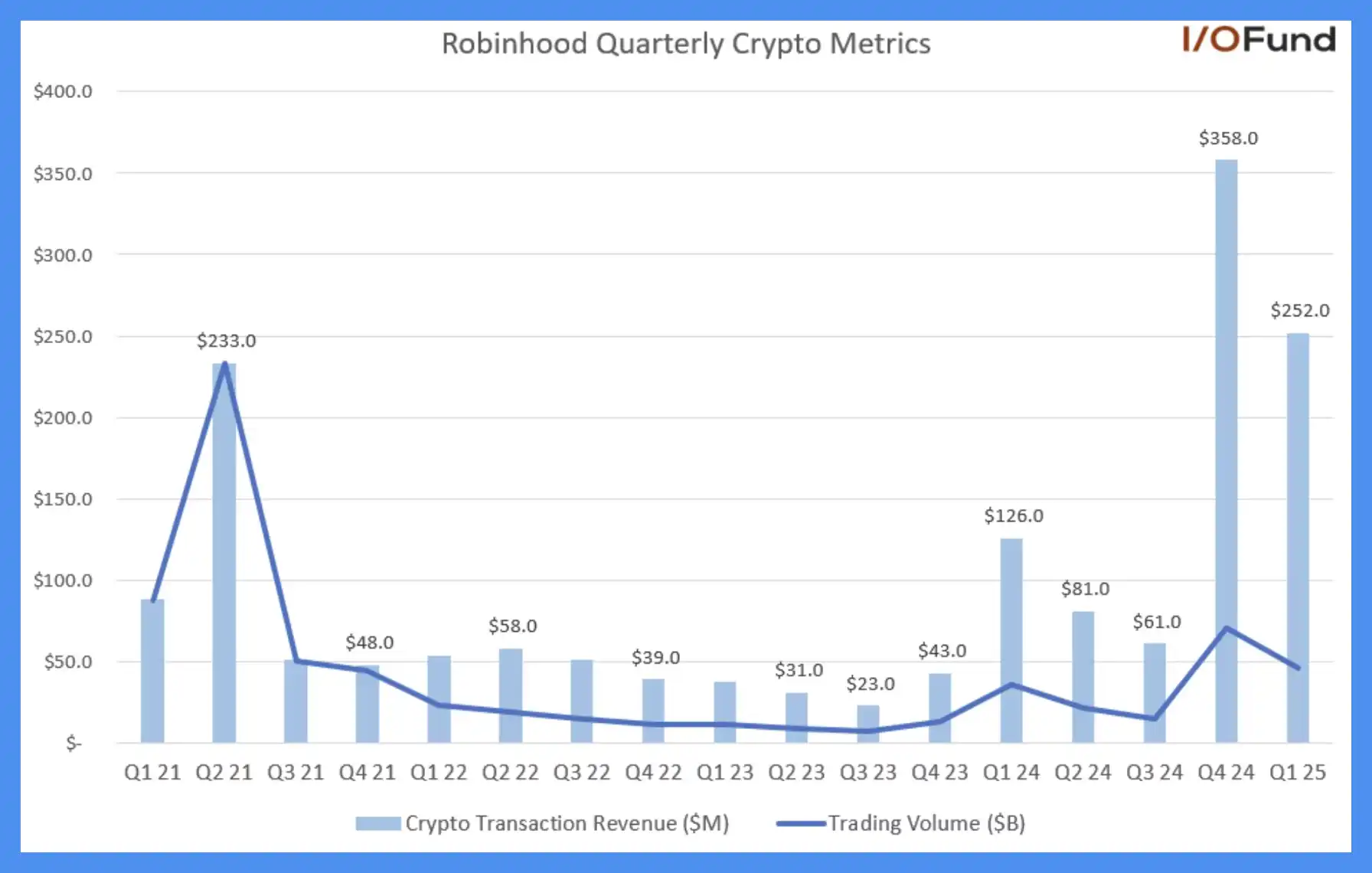

去年第四季度,加密货币贡献了 Robinhood 总净收入的 35% 以上,交易量激增 455%,推动交易收入同比增长 733%,达到 3.58 亿美元,这使得加密货币 Robinhood 成为本季度**的收入来源。2025 年**季度,加密货币贡献了总收入的 27% 以上,交易收入同比翻了一番,达到 2.52 亿美元。

推动这场变化的,不是技术,而是成千上万用户的点击。Robinhood 没有讲 Web3 叙事,只是顺应了用户的交易习惯,结果发现加密货币交易不再是边缘业务,反倒成了公司增长的核心引擎。

此后,Robinhood 逐步从**化券商转型为数字资产交易平台。

有了 Robinhood 打样,传统金融终于在 2025 年,不再只是围观加密行业,而是决定集体进场。它们不是来体验 Web3,也不是来投项目,「传统金融会在 10 年内接管加密行业。」

这场传统券商对加密原生的洗牌,我们已经身处其中。

2025 年 3 月,全球**的零售券商之一、资产管理规模超过 10 万亿美元嘉信理财集团,宣布将在一年内开放现货比特币交易服务。

2025 年 5 月,作为华尔街**影响力的投行之一,摩根士丹利宣布计划将 BTC 与 ETH 正式接入其交易平台 E*Trade,为散户用户提供直接交易通道。

2025 年 5 月,美国资产规模**、长期对加密持批评态度的银行摩根大通,宣布将允许客户购买比特币。

2025 年 7 月,深耕亚洲、中东和非洲市场的老牌英资银行渣打,宣布面向机构客户开放比特币与以太坊现货交易服务。

它们是主导全球金融系统运作的庞然大物,这些传统金融机构,控制着全球范围内的资金进出通道、清算网络和法币支付系统,手里握着着数十万亿美元级别的资产,而作为对比,当前加密市场总市值也只有 4 万亿。

它们正以传统金融合规框架为基准,逐步在加密领域完成布局。当一个机构既拥有合规信任,又拥有用户流量和清结算能力,它就具备了构建加密交易网络的**要素。

在传统金融体系里,谁掌握开户权限,谁就能掌握资金流向、客户关系,甚至**的定价权。长期以来,加密交易平台靠上币来定义叙事,靠入金来控制流动性,但如今,被 CEX 抢走近十年的「资产入口」角色,如今正在被传统金融一点点拿回去。

「那些加密交易平台,是时候该焦虑了。」

他的语气仍然克制,没有半分幸灾乐祸。焦虑的根源,可能不只是因为某家机构的入场、某项政策的出台,而是一种行业自觉,加密交易平台可能不再是这张金融桌上,**能发牌的那个人了。

留在牌桌上的方法

一位加密交易平台内部人士告诉我们,他最近常在凌晨五点回消息。白天谈合作,晚上盯进度,深夜刷用户社群反馈,几乎没怎么睡觉。

「我们只能在焦虑中求生存。」

他讲的焦虑,是平台之间的竞争,是每天醒来都要抢用户、抢产品、抢流量的生存状态。

存量搏杀的根源,是因为行业里的增长空间所剩无几,也是因为来自外部的挤压冲击太大。

传统金融正在一步步蚕食加密交易平台赖以生存的核心能力——从法币入金到资产托管,从用户开户到现货撮合。它们带着监管许可和百万级用户,来势汹汹,看起来并不打算与加密原生平台共存。

几乎所有加密交易平台都立刻上线了币股产品。用 USDT 买苹果、做英伟达的杠杆、通过链上合约交易特斯拉。这类传统资产上链方案在多个平台陆续上线,成为了一种不约而同的行业动作。

Bybit 就是**个吃螃蟹的人。他们在短短两个月内完成了美股**产品的研发与上线,从内部立项到与 XStocks 团队接洽、**推出上线,节奏极快。

在 Bybit 看来,**化交易平台的核心优势依然存在。多年来沉淀下来的真实用户、强流动性与交易深度,依然是外部券商无法一蹴而就复制的资源。

而美股**的上线,是因为他们看到了明确的需求缺口,比如市场在闭盘时段的交易需求,或者用户无法进入传统股市的地理和合规限制。Crypto 的 7×24 属性,为传统资产打开了新的流动性空间。

当然,这并不意味着这是一场必胜的战役。Bybit 现货负责人 Emily 坦言,美股**目前仍是早期阶段,参与人数和热度远不及大流量新币上线。

但她仍然看好这个方向,因为这代表着 Crypto 正在把自己的玩法拓展进 TradFi 的世界。DeFi、合成资产、链上质押,这些传统资产在链上的新衍生场景,可能才是这条路径真正的价值所在。

不过,这些功能像是在积极开拓新市场,但在不少人看来,更像是一种被动防守。

当交易平台不再拥有「资产入口」的主导权,它们开始尝试让自己看上去还连接着全世界。于是,币股成了这个阶段最常见的防守动作。

币股其实并不是个新概念。

时间拨回到 2020 年,FTX 那时就提出了币股的模式。当时他们推出了 TSLA/BTC、**PL/USDT 等交易对,被视为挑战传统金融定价逻辑的尝试。

那是币圈还拥有进攻性的时代。FTX 想做的,是用加密金融重写传统金融的交易方式,是用加密金融给纳斯达克定价。

也许他当时已经看到了,加密货币交易平台未来**的对手就是券商,于是先下手为强。如今再看,这套模型重新被行业拾起,却已然变了味道。FTX 倒下之后,币股成了止血绷带,不再是攻城锤。

数据也印证了这一点。

币股模式上线后,初期确实获得了一波社区关注,但活跃度很快回落,各个平台的尝试都未能激起多少水花。

而另一边,作为对比,同期 Solana 上的 memecoin 行情却走出了一条**不同的行情。马斯克发一条推文,相关的 meme 币市值能够迅速上亿,日交易量数千万美元,比很多币股交易对一周的交易量还要高得多。

新功能,没有新用户。

在这个阶段,CEX 推出什么功能,已经不再重要了。重要的是,它们为什么要推出这些功能,以及这些功能是否能唤回它们正在失去的那个角色。

这轮币股热潮,不是因为行业进步了,而是因为没人敢不做点什么。

康德说:「自由不是你想做什么就能做什么,而是你不想做什么就可以不做什么。」

合规,只是一种幻觉

过去这段时间,几乎所有加密交易平台都在谈合规。每家都在努力申请牌照、调整业务结构、引入传统金融背景的高管,试图证明自己已经从草莽时代里走出来,变得更像一家可以被监管接纳的金融机构。

这是种行业共识,也是种集体性的焦虑。

但在传统金融人的眼中,这种对合规的理解,依然太过单薄。

「很多交易平台去小国拿牌照自证合规,小国牌照根本算不上牌照,那种牌照上不了桌。」他说,语气并不尖锐,更像是在陈述一个行业常识。

他所说的「上桌」,指的不是你有没有一张营业执照,而是你能不能接入真正的金融系统——有没有办法开主流银行的账户,能不能用上清结算网络,能不能被监管机构信任,真正跟他们进行业务合作。

这背后隐含着一个现实,在传统金融的审视中,加密世界从未被真正平等看待。

传统金融体系建立在责任链和信任闭环之上,讲究可穿透的客户结构、风险控制、审计能力和资金路径的可解释性。而加密平台则多生长于制度缝隙中,早期靠模糊地带维持高利润,高增长,却鲜少有能力构建这些合规根基。

其实这些问题,圈里人都明白。但以前没人在意,因为没人来争这块地盘。现在传统金融机构进场,它们按自己的规则来做事,加密行业的那些「行业惯例」一下就变成了硬伤。

有些平台也确实在做出调整,引入合规审计、设立境外信托架构,做了业务拆分,努力让自己看起来更正规。

但很多**的监管机构根本不买账。他们表面上会配合你谈流程,但骨子里从来没打算把你当成正式金融系统的一部分。你做得再像,也只是「看起来像」,不代表他们真的会把你留下来。

不过,并不是所有交易平台都只是做做样子。Bybit 是少数几个真正突破了监管外壳的平台之一。今年,他们成为首批拿到欧洲 MiCA 牌照的**化交易平台,并在奥地利维也纳设立了欧洲总部。

Bybit 并不否认这个过程艰难,也并不讳言监管对行业的质疑。但正如 Emily 所说,监管已经不是五年前那个看不懂加密的监管了。现在,监管机构开始真正理解这个行业的商业逻辑与技术结构。从技术、模式到市场推广,他们的理解在加深,合作的基础也在变得更扎实。

此外,Bitget 华语负责人谢家印告诉我们,目前 Bitget 已在多国取得了虚拟资产牌照,并根据各地区监管要求,分别搭建了本地合规架构。他透露,团队也正积极推进 MiCA 牌照的申请,希望借此在欧洲市场建立更稳定的业务通道,并为未来统一监管框架下的跨国运营打下基础。

但即便如此,这样的个案依然是少数。对大多数平台来说,他们既没有传统金融体系内的执照、网络和信任背书,也正在失去原来那个制度真空带来的高增长红利。想靠合规转型,发现门槛太高;想回头做加密原生,又发现另一批对手在虎视眈眈。

于是大家只能继续向监管靠拢,继续谈合规、申牌照、跑流程。很多时候,这些动作的背后,并不是战略选择,而是一种被推着走的焦虑感。

牌局的中场时刻

凌晨五点的社群里,谢家印还在一条条回复用户的问题。有人问币股怎么玩,有人问平台最近的合规进展,也有人问 PUMP 认购到底是什么情况,到底打算怎么处理。他说自己和同事常常熬夜,一个通宵不算什么。

北京燥热的午后,在一间四合院里,某香港券商的高管正在和几位来自上市公司的高层喝茶、洽谈合作。会客室隔着一扇雕花木门,外面是铺着青砖的院子,树荫里有虫鸣。

视线再远一些,奥地利维也纳,Bybit 在欧洲的新总部刚刚完成剪彩仪式,开始正式启用办公,那是他们啃下 MiCA 牌照后设立的欧洲前哨。他们成为**批完成过河动作的**化交易平台,同时也清楚,绝大多数同行还在**石头过河。

他们在不同的地方,不同的情绪里,不同的节奏中,但他们说的话却有着微妙的呼应:都在提「变化太快」,都在讲「慢慢来」,都在思考行业到底该怎么继续走下去。

而这个走下去的前提,已经和几年前不一样了。

加密交易平台或许不再是这个世界里最**的角色,不再是所有流量和叙事的出发点。他们正站在一个新的秩序边缘,被一层看不见的规则缓缓挤出核心。

更复杂的制度、更大的资本,逐步取代了原生的叙事与结构。

加密交易平台依然还在,新的产品功能在照常上线,公告一条接一条地发。它们表达方式在变,发声节奏在变,想融入的语境也在变,一切都在变。

有些变化是主动选择的,有些是被动接受的,但更多时候,它们只是试图在不被时代淘汰的前提下,保留一点存在感。

不过,也并非所有人都悲观。谢家印和 Emily 都认为,Crypto 对传统金融的冲击大于后者对 CEX 的挤压。他们都看好传统金融机构入场的趋势,因为行业的每一轮进化,都需要新的玩家、新的参与者。**化交易平台发展到今天,也在不断拓展更多机构客户,开始去做财富管理、资产配置等等。双方的业务在交叉和融合,「两个金融世界遥相呼应,是一个浪漫的时刻。」

但同时,所有人也都清楚,这种优势本身并不能免除焦虑。

很多问题都不会有明确的答案。比如监管会不会真正放行这些加密交易平台,比如传统金融是否真的愿意共建而不是替代。

也比如,在下一轮行业主旋律到来之前,它们是否还有一次定义自己的机会。

这些问题没有人敢说得太满。每个人都在应对自己要完成的那部分工作,开会、改产品、跑牌照、等反馈,一边维持现状,一边等机会重新争取主动。

一边等待这场行业重新洗牌的浪潮。

点击了解律动BlockBeats 在招岗位