中海信托挂牌出售国联期货39%股权 披露期将满或再延期

财经8月12日讯 目前,上海联合产权交易所信息显示,中海信托股份有限公司(简称“中海信托”挂牌转让所持国联期货股份有限公司(简称“国联期货”39%股权,信息披露期将于2025年8月14日届满。该股权对应1.755亿股,转让底价4.22亿元,若成交,中海信托将**退出国联期货股东行列。

对于上述股权转让事宜相关进展,财经采访到中海信托,截至发稿前,未收到对方回复。

多次挂牌未果披露期或再延长

此次并非中海信托**转让该股权。2023年,公司**挂牌出售这部分股权,当时底价4.11亿元,因市场反应冷淡未完成交易。2024年,项目再次挂牌,价格微调至4.22亿元,仍面临无人问津的局面。

金融分析师廖鹤凯指出,期货公司股权转让活跃度本就有限,加之国联期货业务规模和盈利能力处于行业中等水平,投资者接盘意愿不高。若本次披露期内仍未成交,中海信托可能再次延长挂牌时间,或调整转让条件。

中海信托对受让方要求明确:须为依法设立且有效存续的企业法人或其他经济组织,具备良好的商业信用、财务状况和支付能力,接受联合受让,且需一次性支付交易价款。廖鹤凯表示,较高的门槛进一步限制了潜在买家范围。

标的公司处行业中游

国联期货成立于1993年,注册资本4.5亿元,现有4名股东。无锡市国联发展(集团有限公司持股54.72%,为**大股东;中海信托自2014年起持股39%,为第二大股东;上海颢融实业发展有限公司、无锡市国联物资投资有限公司分别持股4.5%和1.78%。

公司业务涵盖商品期货经纪、金融期货经纪、期货投资咨询、资产管理等,拥有郑州商品交易所、大连商品交易所、上海期货交易所、**金融期货交易所、广州期货交易所和上海**能源交易**会员**,设有1家风险管理子公司和20余家分支机构,覆盖**主要城市。

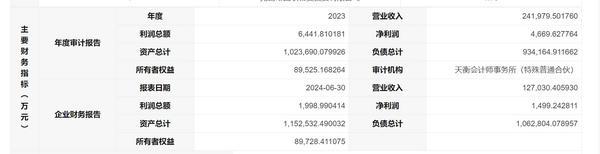

财务数据显示,2023年国联期货实现营收24.2亿元,净利润4669.63万元;2024年上半年营收12.7亿元,净利润1499.24万元。以2023年12月31日为评估基准日,39%股权评估价值4.09亿元,本次挂牌价4.22亿元,较评估价溢价20%。

以下是国联期货2023年及2024年上半年主要财务指标情况:

转让背后:信托聚焦主业与期货行业整合

记者了解到,近年来,信托公司转让金融公司股权案例增多。部分机构出于资本占用、业务转型及监管要求,选择退出非核心金融子公司,回归信托本源业务,实现专业化、精细化发展。中海信托此次转让或为聚焦主业,优化资产配置。

从期货行业来看,行业监管趋严,盈利增速放缓,2024年行业平均净利润同比下降,分化加剧,资源向头部公司集中,马太效应显著。证监会多次强调推动期货公司做优做强,提升服务实体经济能力,兼并重组成为行业趋势。

市场关注**大股东国联集团是否会出手。廖鹤凯表示,若国联集团受让该39%股权,持股比例将升至93.72%。国联集团同时是民生证券**大股东,而民生证券持有民生期货95.01%股权,有望整合国联期货与民生期货,形成协同效应。但截至目前,国联集团未表现出明确受让意愿。

对于中海信托而言,出售国联期货股权是业务聚焦的重要一步,有助于优化资产结构。对于国联期货,能否引入具备产业资源和资本实力的新股东,将决定其在竞争加剧的行业格局中能否站稳脚跟。

上述股权转让披露即将期满,这笔持续两年的股权转让能否迎来转机仍未可知。有行业人士认为,国联集团仍是可能性**的接盘方。对于上述股权出售事宜进展,财经将持续关注。