Robinhood夏日戛纳的高调产品发布会,彻底引爆链上券商竞赛

一家券商,能否颠覆的不仅是佣金体系,而是整个全球资产交易的底层架构?Robinhood 似乎给出了自己的答案。就在刚刚结束的法国戛纳发布会上,这家以零佣金搅动美国证券行业的巨头,向外界抛出了一个极具想象力的愿景:用区块链和**化,把股票、衍生品甚至私募股权**推向链上,并**打造一个足以承载全球真实资产的新型 Layer2 公链——Robinhood Chain。

这场发布会不仅是一张产品清单那么简单,而是 Robinhood 对未来十年版图的宣告。欧洲、美国、全球三个市场被分别划定了不同的突破口,却又彼此呼应,共同描绘出一个由**化资产驱动的全天候交易新秩序。本文将分三部分,结合 Robinhood 现场的发布会信息以及行业大背景,深入拆解这套「链上券商」大棋局。

面向欧洲市场:**化美股 永续合约 All-in-One 投资 App

Robinhood 将欧洲用户视作**化战略的排头兵,原因也不难理解:欧盟近期落地 MiCA(加密资产市场法案),相较美国监管更加清晰,而 Robinhood 在欧盟的渗透率远未饱和。

Robinhood 在发布会上宣布,超过 200 支美国上市股票与 ETF 将通过 Arbitrum Layer2 进行**化交易,欧洲用户可在 Robinhood 平台内像交易数字货币一样买卖这些**化股票。由于 Robinhood 同时引入链上同步结算机制,分红、拆股等权益也会自动在**持有人账户中更新。用户甚至不需要学习复杂的区块链细节,几乎无感地获得一个 24/5 可交易的美股**市场。

Robinhood 称到年底前将持续扩充**化标的,计划覆盖「数千只美股和 ETF」。从技术上看,现阶段所有交易会由 Robinhood 与传统经纪商合作完成股票采购并铸造等值**,确保 1:1 真实持仓,未来逐步把这个过程迁移到自研 Robinhood Chain 上,以实现跨链和自托管的能力。

除了**化股票,Robinhood 还宣布在欧洲上线永续合约交易(Perpetual Futures),由 Bitstamp 提供交易撮合与清算支持。这也是 Robinhood 去年斥资 2 亿美元并购 Bitstamp 后的**深度整合。Robinhood 特别强调永续合约的用户体验创新:在移动端界面中,原本繁琐的保证金、止损止盈配置,都被极简化成滑动条操作,允许散户投资者以更低的门槛上手高阶杠杆工具。

为了呼应这些重磅更新,Robinhood 把原本名为「Robinhood Crypto」的欧洲 App 更名为「Robinhood」,定位 All-in-One 投资超级 App,集加密货币、**化股票、永续合约三者于一身,意图在欧盟 31 国 EEA 一举确立先发优势。

而最出乎行业意料的是 Robinhood 在会场宣布的「私募股权**」计划:从 7 月 7 日起,欧洲 Robinhood 用户将可申领 SpaceX 与 OpenAI 的首批**化股权。这意味着 Robinhood 率先打破传统私募股权长期被富豪与机构垄断的模式,把全球最受瞩目的科技初创企业的份额以**形式向散户用户开放。

这种思路实际上回应了一个在区块链圈被提及已久的问题:普通人如何公平参与到未来的财富积累?Robinhood 给出的答案是——私募股权也要**化,且平等准入。

面向美国市场:进阶加密交易 AI 助手 staking

如果说欧洲是 Robinhood 的**化试验场,那么美国无疑是其用户基盘最坚实的主战场。Robinhood 利用这次发布会同步释放针对美国市场的产品升级,意图通过深度工具与更丰富的投资场景,稳固其「活跃交易者的**平台」地位。

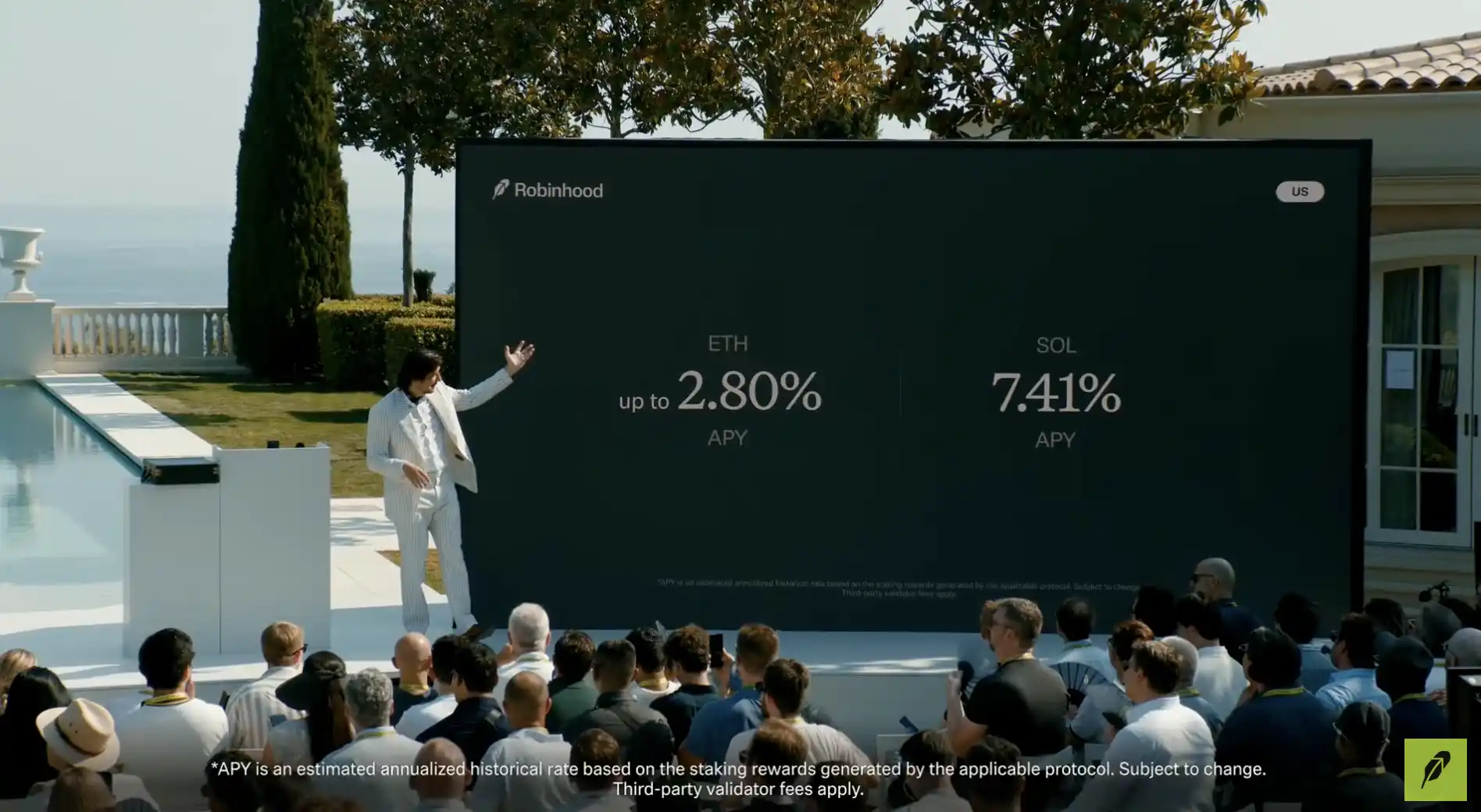

首先 Robinhood 宣布在美国上线 staking 产品,首期支持以太坊与 Solana,并且取消**质押门槛。活动期间,用户可享受 2% 的存款奖励,无论质押金额大小。Robinhood CEO Vlad Tenev 在会上多次提到 staking 的另一层意义:它不仅仅是赚取奖励的方式,更是每个用户参与维护网络安全的机会。他说:「区块链的安全性来自人,staking 也是 Robinhood 想把用户纳入金融系统共建的一种体现。」

在交易工具方面,Robinhood 的旗舰产品 Legend(目前主要在桌面端)宣布将于今夏把**图表、指标自定义以及深度订单簿功能迁移到移动端。这一动作对移动端交易者尤其有吸引力,因为过去 Robinhood 在移动端的功能与专业桌面版存在较大差距。

配合 Legend,Robinhood 还推出了 Smart Exchange Routing 功能,跨多个交易所寻找**流动性并自动路由,按 30 天**交易额来动态计算费率,**可至 0.1%,同时取消传统 maker/taker 的区分。这种逻辑与美股行业常用的「智能报价路由」高度类似,是 Robinhood 吸引大宗及量化加密交易者的关键一步。

此外,Robinhood 还在会上发布 AI 投资助手 Cortex,未来会面向 Robinhood Gold 用户,提供整合市场动态、链上大额转账、**新闻乃至公司财报的全方位分析。Cortex 的目标是帮助用户理解数字资产波动的根本原因,不只是提供简单价格提醒。

**,Robinhood Gold 信用卡(Rabbit Gold Card)将增加「加密返现」功能,允许持卡用户把日常消费返现自动兑换成选定的加密货币。Robinhood 表示这是「打破现金返现逻辑」的一次创新,意图让用户日常生活与链上资产管理无缝衔接。

总的来看,Robinhood 在美国市场正在从一个「零佣金券商」升级为「链上资产管理一站式平台」,从 staking 到 AI,从信用卡到智能路由,都体现出 Robinhood 对用户生命周期管理的进一步深耕。

全球战略:Robinhood Chain 私募股权** 全生态上链

上文提及的所有这些产品,**都将汇入 Robinhood 的「全球棋局」——Robinhood Chain。

Robinhood Chain 由 Arbitrum 技术栈演进而来,被 Robinhood 定位为「**专为真实资产服务的 Layer2 公链」。它不仅会承载 Robinhood 的**化股票交易,也将支持未来包括房地产、债券、艺术品、碳信用在内的全品类真实资产**化。

在发布会上,Vlad Tenev 给出了一个「三阶段」计划:

**阶段:用户下单后,由 Robinhood 的美国经纪商从传统交易所购入股票并托管,Robinhood 生成**同步发放,保证与实物 1:1 对应

第二阶段:Bitstamp 及 TradFi 流动性集成,实现当传统股市休市(例如周末、假期)时也可继续交易

第三阶段:**解锁**的自托管转出能力,允许用户将这些 Robinhood 生成的资产跨链迁移到个人钱包或其他 DeFi 协议使用

换句话说,Robinhood Chain 不仅是 Robinhood 自身的「二层结算网络」,未来也将成为一个面向全球开发者开放、允许第三方项目在其上发行真实资产**的公链生态。

这一模式和 Coinbase、Kraken 近期积极探索的 RWA(Real World Assets)战略形成了正面竞争。不同的是,Robinhood 具备券商资质,并且从美股**化就起步,拥有完整的合规经纪链路,可以比纯粹的交易所型平台更快地打通传统金融与区块链的合规通道。

尤其值得一提的,是 Robinhood 在现场同步宣布 OpenAI 与 SpaceX 私募股权**的即刻发放。未来这些**可通过 Robinhood Chain 在周末依旧流动,不依赖单一托管方,并允许后续自由跨链使用。这种尝试可能改变整个私募投资行业的流动性结构,正如 Robinhood 当年推动零佣金革命那样,具备极强的**式潜力。

在行业观察者看来,如果 Robinhood 成功把 Robinhood Chain 做成全球真实资产底座,不仅仅是股票或期货,包括房地产、艺术品乃至碳排放指标,都可能在未来变成 Robinhood 用户钱包里的可组合资产,这对全球金融体系将是一种非常深刻的再造。

链上券商的雏形

从零佣金,到美股碎股交易,再到今天喊出「Robinhood Chain」,Robinhood 正在书写一段连续性极强的创新路线:每一步都瞄准传统金融体系中的门槛与低效环节,通过技术手段大幅**进入壁垒。

当**化从一只苹果股票走向一栋大楼、一个私募股权份额,甚至一个艺术品的时候,区块链就不再只是炒作的工具,而真正具备了「资产互联网」的意义。Robinhood 看到了这个机会,且希望用自己的用户体量与品牌信任,在监管逐步明朗的窗口期率先跑出来。

Ripple 与 BCG 的报告预测,到 2033 年全球**化真实资产市场可达 18.9 万亿美元。Robinhood 显然不打算只做一个插足者,而是要成为这个市场的地基施工方。戛纳发布会上那句宣言或许可以做收尾:「未来全球金融的底座,就是 Robinhood Chain。」

点击了解律动BlockBeats 在招岗位